Rozliczenie podatku dochodowego z najmu prywatnego bywa tematem, który budzi wiele pytań. Jako ekspertka w dziedzinie finansów, wiem, jak istotne jest zrozumienie kluczowych terminów i zasad, aby uniknąć niepotrzebnego stresu i potencjalnych konsekwencji. Ten artykuł ma za zadanie precyzyjnie wskazać najważniejszą datę w kalendarzu każdego wynajmującego oraz omówić związane z nią obowiązki, tak abyś mógł z łatwością dopełnić wszelkich formalności.

Ostateczny termin na rozliczenie PIT z najmu prywatnego zapamiętaj 30 kwietnia!

- Termin złożenia deklaracji PIT-28 za najem prywatny (za rok podatkowy 2025) upływa 30 kwietnia 2026 roku.

- Jest to również ostateczna data na uregulowanie należnego podatku dochodowego.

- Od 2023 roku jedyną dostępną formą opodatkowania najmu prywatnego jest ryczałt od przychodów ewidencjonowanych.

- Obowiązują dwie stawki ryczałtu: 8,5% (do 100 000 zł przychodu) i 12,5% (od nadwyżki powyżej 100 000 zł).

- Właściwym formularzem do rozliczenia jest PIT-28, który najłatwiej złożyć elektronicznie przez usługę Twój e-PIT.

- Niedotrzymanie terminu może skutkować konsekwencjami karno-skarbowymi, które można złagodzić poprzez złożenie "czynnego żalu".

Ostateczny termin rozliczenia PIT z najmu prywatnego kluczowa data

Jeśli wynajmujesz nieruchomość prywatnie, musisz zapamiętać jedną, najważniejszą datę w roku 30 kwietnia. To właśnie do tego dnia należy złożyć deklarację PIT z tytułu najmu prywatnego za poprzedni rok podatkowy. Przykładowo, jeśli mówimy o rozliczeniu za rok podatkowy 2025, ostateczny termin na złożenie deklaracji PIT-28 upływa 30 kwietnia 2026 roku. Co więcej, ten sam termin dotyczy również uregulowania należnego podatku dochodowego, który wynika z tej deklaracji. Niedotrzymanie tego terminu może prowadzić do poważnych konsekwencji, o czym opowiem w dalszej części artykułu.

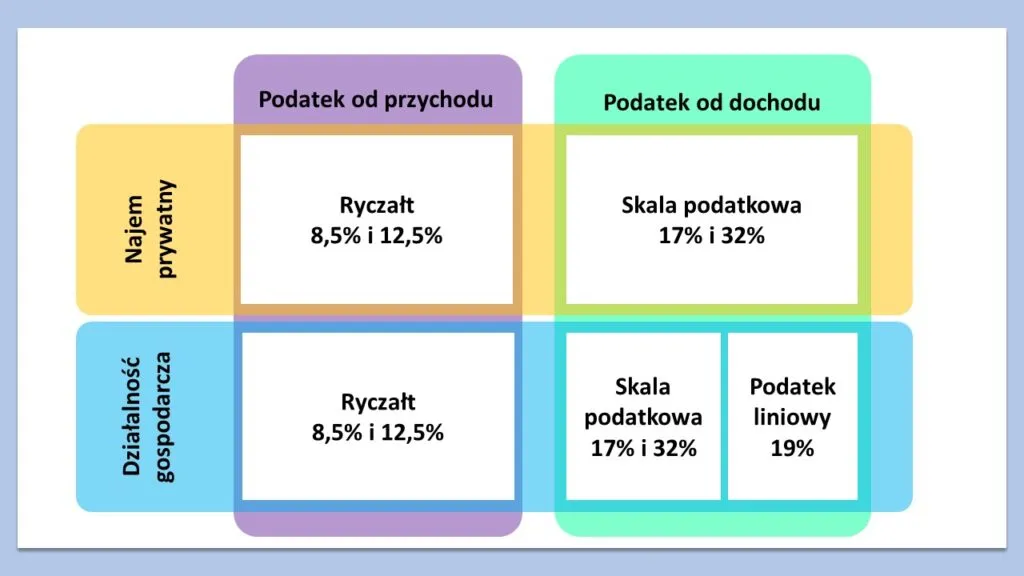

Warto doprecyzować, czym właściwie jest "najem prywatny". Mówimy o nim wtedy, gdy wynajmujesz swoją nieruchomość (np. mieszkanie, dom, pokój) jako osoba fizyczna, a nie w ramach prowadzonej działalności gospodarczej. To kluczowa różnica, która determinuje formę opodatkowania i zasady rozliczeń.

Ryczałt ewidencjonowany jedyna forma opodatkowania najmu, którą musisz znać

Od 2023 roku weszły w życie istotne zmiany w przepisach podatkowych dotyczących najmu prywatnego. Zniknęła możliwość wyboru skali podatkowej (zasad ogólnych), co oznacza, że jedyną dostępną formą opodatkowania przychodów z najmu prywatnego jest ryczałt od przychodów ewidencjonowanych. To uproszczenie, które jednocześnie wymaga od wynajmujących znajomości konkretnych stawek i zasad.

Obecnie obowiązują dwie stawki ryczałtu, które zależą od wysokości osiągniętych przychodów. Do kwoty 100 000 zł rocznie, stawka ryczałtu wynosi 8,5%. Jest to korzystna stawka, która obejmuje większość wynajmujących. Jednakże, jeśli Twoje przychody z najmu przekroczą ten próg, od nadwyżki ponad 100 000 zł będziesz musiał zapłacić ryczałt w wysokości 12,5%. Ważne jest, aby pamiętać, że ten limit dotyczy sumy przychodów, a nie dochodu, ponieważ przy ryczałcie nie odejmujemy kosztów uzyskania przychodu.

Co istotne, w przypadku małżonków posiadających wspólność majątkową i wynajmujących wspólną nieruchomość, limit 100 000 zł dotyczy łącznie obojga małżonków. Oznacza to, że nie ma możliwości podwojenia tego progu. Po przekroczeniu tej kwoty przez wspólne przychody, od nadwyżki również zastosowanie ma stawka 12,5%.

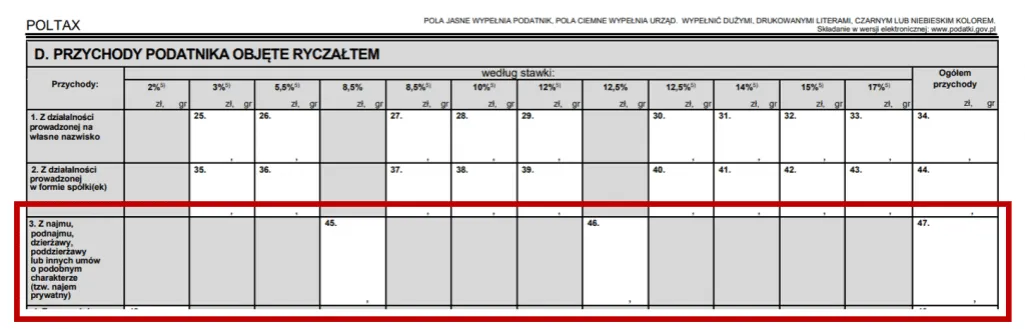

PIT-28 Twój jedyny właściwy formularz do rozliczenia najmu

Deklaracja PIT-28 to formularz, który służy do rozliczania przychodów opodatkowanych ryczałtem od przychodów ewidencjonowanych. W kontekście najmu prywatnego jest to jedyny właściwy formularz, który musisz złożyć, aby dopełnić swoich obowiązków podatkowych. Dotyczy on wszystkich osób fizycznych, które uzyskują przychody z najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze, opodatkowanych ryczałtem.

Zanim przystąpisz do wypełniania PIT-28, upewnij się, że masz przygotowane wszystkie niezbędne informacje. Będą to przede wszystkim sumy miesięcznych lub kwartalnych przychodów z najmu za cały rok podatkowy. Na podstawie tych danych będziesz mógł prawidłowo obliczyć należny ryczałt.

Obecnie najłatwiejszym i najszybszym sposobem na złożenie PIT-28 jest skorzystanie z elektronicznej usługi Twój e-PIT, dostępnej w e-Urzędzie Skarbowym. Poniżej przedstawiam krok po kroku, jak to zrobić:

- Zaloguj się do e-Urzędu Skarbowego: Możesz to zrobić za pomocą profilu zaufanego, e-dowodu lub bankowości elektronicznej.

- Przejdź do usługi Twój e-PIT: Po zalogowaniu znajdziesz tam swoją wstępnie wypełnioną deklarację PIT-28 (jeśli urząd skarbowy posiada dane o Twoich przychodach).

- Sprawdź i uzupełnij dane: Dokładnie zweryfikuj wszystkie dane w deklaracji. Jeśli urząd nie posiadał wszystkich informacji, musisz je uzupełnić samodzielnie, wpisując sumę przychodów z najmu za cały rok.

- Oblicz podatek: System automatycznie obliczy należny podatek na podstawie wprowadzonych danych i obowiązujących stawek ryczałtu.

- Złóż deklarację: Po upewnieniu się, że wszystkie dane są poprawne, możesz elektronicznie wysłać deklarację do urzędu skarbowego. Otrzymasz Urzędowe Poświadczenie Odbioru (UPO), które jest dowodem złożenia PIT.

- Zapłać podatek: Pamiętaj, aby do 30 kwietnia uregulować należny podatek. Możesz to zrobić online, przelewem bankowym na swój indywidualny mikrorachunek podatkowy.

Oczywiście, nadal istnieje możliwość złożenia deklaracji PIT-28 w formie papierowej, osobiście w urzędzie skarbowym lub pocztą. Jednak z mojego doświadczenia wynika, że forma elektroniczna jest znacznie wygodniejsza i minimalizuje ryzyko błędów.

Miesięczne zaliczki na podatek o czym pamiętać przez cały rok?

Rozliczając najem prywatny ryczałtem, nie wystarczy pamiętać tylko o rocznej deklaracji PIT-28. Przez cały rok masz również obowiązek wpłacania miesięcznych zaliczek na podatek dochodowy. Termin na ich wpłatę to do 20. dnia miesiąca następującego po miesiącu, w którym uzyskałeś przychód. Przykładowo, jeśli przychód z najmu otrzymałeś w styczniu, zaliczkę musisz wpłacić do 20 lutego.

Istnieje jednak pewne udogodnienie. Jeśli Twoje przychody z najmu nie przekroczyły w poprzednim roku podatkowym kwoty 200 000 euro (przeliczonej na złotówki), możesz skorzystać z możliwości wpłacania zaliczek kwartalnie. W takim przypadku terminem wpłaty jest również 20. dzień miesiąca następującego po zakończeniu kwartału (czyli do 20 kwietnia za I kwartał, do 20 lipca za II kwartał, do 20 października za III kwartał i do 20 stycznia za IV kwartał). Jest to opcja, która może ułatwić zarządzanie płatnościami, szczególnie przy niższych przychodach.

Co dzieje się, gdy przychód z najmu wystąpił tylko w jednym miesiącu w roku? Niezależnie od tego, czy przychód był jednorazowy, czy regularny, obowiązek wpłaty zaliczki powstaje w miesiącu uzyskania przychodu. Jeśli więc wynajmowałeś tylko przez jeden miesiąc, wpłacasz zaliczkę za ten miesiąc, a w kolejnych miesiącach, w których nie było przychodów, nie masz obowiązku wpłat. Na koniec roku wszystko sumujesz w deklaracji PIT-28.

Spóźnienie z rozliczeniem PIT za wynajem co Ci grozi i jak uniknąć kary?

Niestety, niedopełnienie obowiązków podatkowych, takich jak niezłożenie deklaracji PIT-28 w terminie lub nieopłacenie należnego podatku, może mieć poważne konsekwencje. Prawo przewiduje w takich sytuacjach odpowiedzialność karno-skarbową. Może to skutkować nałożeniem grzywny za wykroczenie skarbowe, a w poważniejszych przypadkach nawet za przestępstwo skarbowe. Wysokość grzywny zależy od skali uchybienia i może być dotkliwa, dlatego zawsze podkreślam, jak ważne jest pilnowanie terminów.

Na szczęście polskie prawo podatkowe przewiduje instytucję, która może pomóc uniknąć lub złagodzić kary jest to "czynny żal". Czynny żal to nic innego jak dobrowolne zawiadomienie urzędu skarbowego o popełnionym czynie zabronionym, zanim organ ten sam o nim się dowie. Aby czynny żal był skuteczny, muszą być spełnione pewne warunki:

- Musisz złożyć go na piśmie lub ustnie do protokołu w urzędzie skarbowym.

- Musisz wskazać istotne okoliczności popełnionego czynu (np. dlaczego spóźniłeś się z deklaracją).

- Musisz niezwłocznie uiścić zaległy podatek wraz z odsetkami za zwłokę.

Pamiętaj, że czynny żal będzie nieskuteczny, jeśli złożysz go w momencie, gdy organ skarbowy już wszczął kontrolę lub postępowanie w Twojej sprawie. Dlatego, jeśli zdarzy Ci się zapomnieć o terminie, działaj szybko. Złożenie czynnego żalu to często najlepsza droga do uniknięcia surowych kar i uregulowania sprawy z fiskusem w sposób polubowny.