Jako ekspertka w dziedzinie finansów i podatków, wiem, że dla wielu osób wynajem prywatnego mieszkania to nie tylko sposób na dodatkowy dochód, ale i źródło pewnych obaw związanych z rozliczeniami. Obliczanie ryczałtu od przychodów z najmu prywatnego w Polsce może wydawać się skomplikowane, ale w rzeczywistości, gdy pozna się kluczowe zasady, staje się prostym procesem. W tym artykule przeprowadzę Cię przez wszystkie niezbędne kroki, wyjaśnię obowiązujące stawki podatkowe, pokażę praktyczne przykłady obliczeń dla różnych scenariuszy, a także przypomnę o ważnych terminach i formalnościach. Moim celem jest, abyś po lekturze czuł(a) się pewnie i był(a) w stanie samodzielnie prawidłowo rozliczyć swój najem.

Obliczanie ryczałtu od najmu: kluczowe zasady i stawki podatkowe

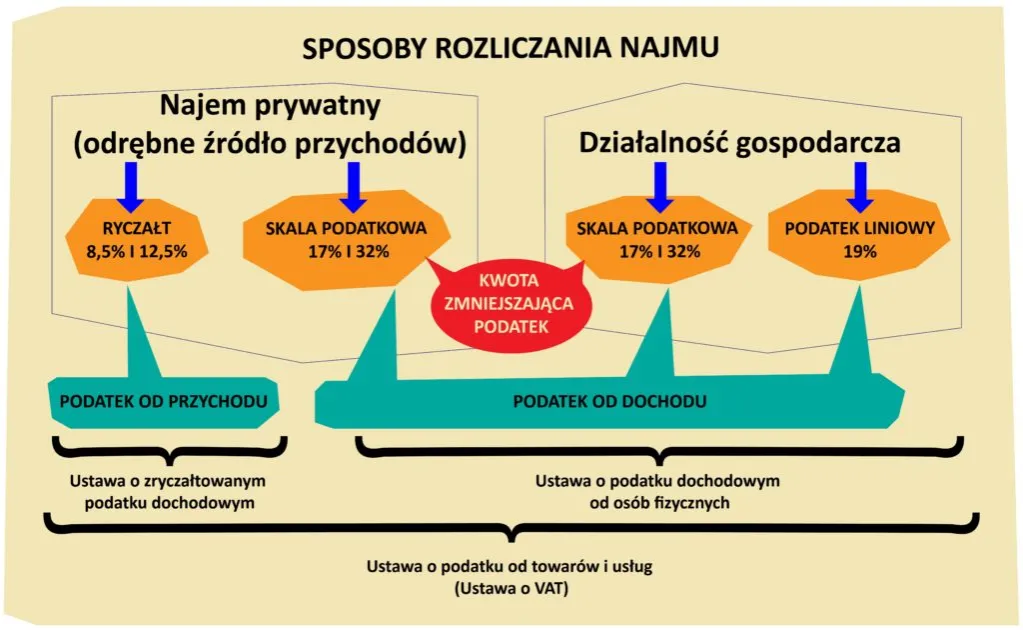

- Ryczałt jest jedyną dostępną formą opodatkowania najmu prywatnego dla osób fizycznych.

- Obowiązują dwie stawki: 8,5% dla przychodów do 100 000 zł rocznie i 12,5% od nadwyżki ponad ten próg.

- Podstawą opodatkowania jest przychód, co oznacza brak możliwości odliczania jakichkolwiek kosztów.

- Podatek należy wpłacać miesięcznie (do 20. dnia miesiąca następnego) na indywidualny mikrorachunek podatkowy.

- Roczne rozliczenie odbywa się na formularzu PIT-28, który należy złożyć do końca lutego następnego roku.

- Limit 100 000 zł dotyczy łącznie obojga małżonków, niezależnie od sposobu rozliczania.

Podstawowe zasady ryczałtu od najmu prywatnego

Zacznijmy od podstaw. Ryczałt od przychodów ewidencjonowanych to obecnie jedyna dostępna forma opodatkowania dla osób fizycznych, które wynajmują nieruchomości prywatnie, czyli poza prowadzoną działalnością gospodarczą. Jest to uproszczona forma rozliczenia, która ma swoje plusy i minusy. Kluczowe jest to, że płacimy podatek od uzyskanego przychodu, a nie dochodu, co oznacza brak możliwości odliczania kosztów. Warto też pamiętać, że w przypadku ryczałtu od najmu nie ma zastosowania kwota wolna od podatku płacimy go od pierwszej zarobionej złotówki.

Dwie stawki podatkowe: 8,5% i 12,5%

System ryczałtu od najmu opiera się na dwóch stawkach podatkowych, które stosuje się w zależności od wysokości Twoich rocznych przychodów. To bardzo ważna kwestia, którą często widzę, że wynajmujący mylą.

Pierwsza stawka to 8,5%. Stosujemy ją do przychodów z najmu, które łącznie w danym roku podatkowym nie przekroczyły kwoty 100 000 zł. Jeśli Twoje miesięczne wpływy z najmu są niższe i w skali roku nie osiągniesz tego progu, przez cały rok płacisz podatek według tej właśnie stawki.

Druga stawka to 12,5%. Tę stawkę stosuje się od nadwyżki przychodów ponad wspomniane 100 000 zł. To kluczowa informacja: 12,5% płacisz tylko od tej części przychodu, która przekroczyła limit, a nie od całego przychodu po jego przekroczeniu.

Jak działa próg 100 000 zł przychodu rocznego?

Mechanizm progu 100 000 zł jest prosty, ale bywa źródłem nieporozumień. Wyobraź sobie, że Twoje przychody z najmu rosną. Dopóki nie przekroczą 100 000 zł w danym roku, płacisz 8,5% ryczałtu. W momencie, gdy suma Twoich przychodów z najmu od początku roku przekroczy tę kwotę, każda kolejna złotówka (czyli nadwyżka) będzie opodatkowana stawką 12,5%. Co istotne, ten limit 100 000 zł jest roczny i dotyczy łącznie obojga małżonków, nawet jeśli posiadają odrębne nieruchomości i rozliczają się indywidualnie. To wspólny próg dla całego majątku objętego wspólnością majątkową.

Co dokładnie stanowi przychód do opodatkowania?

Zgodnie z przepisami, przychodem do opodatkowania ryczałtem od najmu jest kwota, którą faktycznie otrzymujesz od najemcy za używanie nieruchomości. Ważne jest jednak, aby w umowie najmu precyzyjnie rozróżnić czynsz najmu od opłat eksploatacyjnych (np. za prąd, wodę, gaz, ogrzewanie, wywóz śmieci, internet, opłaty do wspólnoty/spółdzielni). Jeśli umowa jasno wskazuje, że najemca ponosi te opłaty oddzielnie, a Ty jedynie przekazujesz je dalej dostawcom mediów lub wspólnocie/spółdzielni, wówczas te kwoty nie stanowią Twojego przychodu i nie podlegają opodatkowaniu. Jeśli natomiast w umowie jest jedna łączna kwota, która obejmuje zarówno czynsz, jak i media, to cała ta kwota będzie traktowana jako Twój przychód podlegający opodatkowaniu ryczałtem.

Ryczałt a brak możliwości odliczania kosztów

To jedna z najważniejszych zasad, którą musisz sobie przyswoić, decydując się na ryczałt od najmu prywatnego: nie możesz odliczać żadnych kosztów uzyskania przychodu. Oznacza to, że wszelkie wydatki związane z nieruchomością, takie jak remonty, amortyzacja, opłaty do spółdzielni czy wspólnoty, podatek od nieruchomości, ubezpieczenie, czy nawet odsetki od kredytu hipotecznego zaciągniętego na zakup wynajmowanego mieszkania, nie pomniejszają Twojej podstawy opodatkowania. Podatek płacisz od kwoty, którą faktycznie otrzymujesz od najemcy (czyli od przychodu), a nie od kwoty, która zostaje Ci po odjęciu wszystkich wydatków (czyli od dochodu). To fundamentalna różnica, którą zawsze podkreślam w rozmowach z klientami.Praktyczne obliczenia podatku od najmu: scenariusze i przykłady

Teoria to jedno, ale praktyka to drugie. Przygotowałam dla Ciebie kilka scenariuszy, które pomogą Ci zrozumieć, jak w rzeczywistości oblicza się ryczałt od najmu. Zobaczysz, że to naprawdę nie jest takie trudne.Scenariusz 1: Obliczanie podatku przy stawce 8,5%

Zacznijmy od najprostszego scenariusza, w którym Twoje przychody z najmu są na tyle niskie, że w ciągu roku nie przekroczą progu 100 000 zł. To typowa sytuacja dla większości wynajmujących jedno mieszkanie.

Przykład liczbowy: Wynajem za 2500 zł miesięcznie

Załóżmy, że wynajmujesz mieszkanie za 2500 zł miesięcznie. Jest to Twój jedyny przychód z najmu. Obliczmy, ile podatku będziesz płacić co miesiąc:

- Miesięczny przychód: 2500 zł

- Roczny przychód (2500 zł * 12 miesięcy): 30 000 zł

- Ponieważ 30 000 zł jest znacznie poniżej progu 100 000 zł, stosujemy stawkę 8,5%.

- Obliczenie miesięcznego podatku: 2500 zł * 8,5% = 212,50 zł

W tym przypadku, co miesiąc będziesz wpłacać na swój mikrorachunek podatkowy kwotę 212,50 zł.

Jak określić podstawę opodatkowania w umowie najmu?

Aby uniknąć opodatkowania opłat eksploatacyjnych, które nie są Twoim faktycznym przychodem, kluczowe jest precyzyjne sformułowanie umowy najmu. Zawsze radzę moim klientom, aby umowa jasno rozdzielała:

- Czynsz najmu to jest Twoje wynagrodzenie za udostępnienie nieruchomości i to ono stanowi przychód do opodatkowania.

- Opłaty eksploatacyjne (media) to kwoty, które najemca wpłaca na pokrycie zużycia mediów (prąd, woda, gaz, ogrzewanie, internet) oraz opłat administracyjnych (np. czynsz do wspólnoty/spółdzielni). W umowie powinno być wyraźnie zaznaczone, że najemca jest zobowiązany do ich ponoszenia, a Ty jedynie pośredniczysz w ich przekazywaniu lub najemca płaci je bezpośrednio dostawcom.

Takie rozróżnienie pozwala uniknąć płacenia podatku od kwot, które nie są Twoim rzeczywistym zyskiem.

Scenariusz 2: Przekroczenie progu 100 000 zł w ciągu roku

Ten scenariusz jest nieco bardziej złożony, ponieważ wymaga zastosowania obu stawek podatkowych. Zdarza się on, gdy wynajmujesz droższe nieruchomości lub kilka mieszkań, a Twoje roczne przychody przekraczają 100 000 zł.

Obliczanie podatku w miesiącu przekroczenia limitu

W miesiącu, w którym suma Twoich przychodów z najmu od początku roku przekroczy 100 000 zł, musisz podzielić przychód miesięczny na dwie części. Pierwsza część to ta, która "dobija" do 100 000 zł, a druga to nadwyżka ponad ten próg. Część przychodu do 100 000 zł (włącznie) opodatkowujesz stawką 8,5%, natomiast nadwyżkę ponad 100 000 zł opodatkowujesz stawką 12,5%. W kolejnych miesiącach, aż do końca roku, cały przychód będzie już opodatkowany stawką 12,5%.

Praktyczny przykład: Obliczenia dla przychodu 120 000 zł rocznie

Załóżmy, że wynajmujesz mieszkanie za 10 000 zł miesięcznie. Twoje roczne przychody wyniosą 120 000 zł. Zobaczmy, jak będzie wyglądało rozliczenie:

| Miesiąc | Przychód miesięczny | Przychód narastająco | Kwota opodatkowana 8,5% | Kwota opodatkowana 12,5% | Podatek do zapłaty |

|---|---|---|---|---|---|

| Styczeń | 10 000 zł | 10 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Luty | 10 000 zł | 20 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Marzec | 10 000 zł | 30 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Kwiecień | 10 000 zł | 40 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Maj | 10 000 zł | 50 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Czerwiec | 10 000 zł | 60 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Lipiec | 10 000 zł | 70 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Sierpień | 10 000 zł | 80 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Wrzesień | 10 000 zł | 90 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Październik | 10 000 zł | 100 000 zł | 10 000 zł | 0 zł | 850,00 zł |

| Listopad | 10 000 zł | 110 000 zł | 0 zł | 10 000 zł | 1250,00 zł |

| Grudzień | 10 000 zł | 120 000 zł | 0 zł | 10 000 zł | 1250,00 zł |

Jak widać, przez pierwsze 10 miesięcy płacisz 8,5% od 10 000 zł, czyli 850 zł. W listopadzie i grudniu, po przekroczeniu progu 100 000 zł, cały miesięczny przychód jest już opodatkowany stawką 12,5%, co daje 1250 zł podatku.

Scenariusz 3: Ryczałt od najmu a wspólność majątkowa małżonków

W przypadku małżeństw, zwłaszcza tych z wspólnością majątkową, pojawiają się dodatkowe kwestie, które warto wyjaśnić. To częsty temat pytań w mojej praktyce.

Limit 100 000 zł dla małżeństw

Bardzo ważna zasada, o której już wspominałam, ale którą warto powtórzyć: limit 100 000 zł dotyczy łącznie obojga małżonków. Niezależnie od tego, czy rozliczacie się wspólnie, czy osobno, i niezależnie od tego, czy macie jedną wspólną nieruchomość, czy każde z Was wynajmuje coś osobno, suma Waszych przychodów z najmu prywatnego jest sumowana do tego limitu. Jeśli więc jedno z Was zarobi 60 000 zł, a drugie 50 000 zł, to łącznie macie 110 000 zł przychodu, co oznacza, że 10 000 zł będzie opodatkowane stawką 12,5%.

Kto płaci podatek przy wspólnej nieruchomości małżonków?

W przypadku wspólnej nieruchomości małżonków, mają oni dwie możliwości rozliczania przychodów z najmu:

- Przypisanie całości przychodów jednemu z małżonków: Małżonkowie mogą złożyć oświadczenie do urzędu skarbowego (lub poprzez pierwszą wpłatę ryczałtu) o opodatkowaniu całości przychodów z najmu tylko przez jednego z nich. Wówczas to ten małżonek będzie płacił ryczałt i rozliczał się na PIT-28. Limit 100 000 zł nadal dotyczy ich obojga łącznie, ale odpowiedzialność za rozliczenie spoczywa na jednej osobie.

- Rozliczanie przychodów po połowie: Jeśli małżonkowie nie złożą wspomnianego oświadczenia, przychody z najmu nieruchomości objętej wspólnością majątkową są domyślnie rozliczane po połowie przez każdego z nich. Każdy z małżonków opodatkowuje swoją część przychodu (np. 50% z 10 000 zł, czyli 5 000 zł) i rozlicza się na swoim PIT-28. Również w tym przypadku limit 100 000 zł jest wspólny, co oznacza, że suma ich indywidualnych przychodów decyduje o przekroczeniu progu i zastosowaniu wyższej stawki.

Wybór sposobu rozliczenia powinien być przemyślany i dostosowany do indywidualnej sytuacji finansowej rodziny.

Formalności i terminy rozliczeń z fiskusem

Prawidłowe obliczenie podatku to jedno, ale równie ważne jest terminowe i poprawne dopełnienie wszystkich formalności. Jako Kamila Laskowska, zawsze podkreślam, że dyscyplina w tym zakresie to podstawa.

Miesięczne wpłaty podatku: terminy i zasady

Podatek od przychodów z najmu, czyli ryczałt, należy wpłacać do urzędu skarbowego miesięcznie. Termin na dokonanie wpłaty upływa 20. dnia miesiąca następującego po miesiącu, w którym uzyskałeś przychód. Na przykład, jeśli otrzymałeś czynsz za styczeń, podatek musisz wpłacić do 20 lutego. Wyjątkiem jest przychód uzyskany w grudniu podatek za grudzień należy wpłacić do końca lutego następnego roku, czyli do terminu złożenia rocznego zeznania PIT-28.

Twój indywidualny mikrorachunek podatkowy

Wszystkie wpłaty podatku (w tym ryczałtu od najmu) należy dokonywać na Twój indywidualny mikrorachunek podatkowy. Jest to unikalny numer konta bankowego przypisany każdemu podatnikowi, który służy do rozliczania się z urzędem skarbowym. Możesz go łatwo wygenerować na stronie internetowej Ministerstwa Finansów, podając swój numer PESEL (dla osób fizycznych) lub NIP (dla przedsiębiorców). To bardzo wygodne rozwiązanie, które eliminuje ryzyko pomyłki w numerze konta.

Co zrobić w przypadku opóźnienia z płatnością?

Jeśli zdarzy Ci się spóźnić z wpłatą ryczałtu, nie panikuj, ale działaj szybko. Za każdy dzień opóźnienia naliczane są odsetki za zwłokę. Im szybciej uregulujesz zaległość wraz z odsetkami, tym mniejsze będą konsekwencje. W niektórych sytuacjach, jeśli opóźnienie nie jest znaczne, a kwota zaległego podatku niewielka, możesz rozważyć złożenie tzw. czynnego żalu. Jest to pisemne zawiadomienie do urzędu skarbowego o popełnieniu czynu zabronionego (np. niezapłacenie podatku w terminie), które, jeśli zostanie uznane, może uchronić Cię przed dalszymi konsekwencjami karno-skarbowymi, pod warunkiem uregulowania należności wraz z odsetkami.Roczne zeznanie PIT-28: obowiązkowe podsumowanie

Mimo miesięcznych wpłat ryczałtu, na koniec roku podatkowego masz obowiązek złożyć roczne zeznanie podatkowe. To ostateczne podsumowanie Twoich przychodów i wpłaconych zaliczek.

Termin złożenia PIT-28 za najem

Roczne zeznanie podatkowe na formularzu PIT-28, w którym wykazujesz przychody z najmu prywatnego opodatkowane ryczałtem, należy złożyć do urzędu skarbowego do końca lutego roku następującego po roku podatkowym. Czyli za przychody z 2023 roku, PIT-28 musisz złożyć do 29 lutego 2024 roku. Pamiętaj, że ten termin jest niezmienny i jego przekroczenie wiąże się z konsekwencjami.

Najważniejsze pola w deklaracji PIT-28

Wypełniając deklarację PIT-28, zwróć szczególną uwagę na następujące pola:

- Dane identyfikacyjne podatnika: Upewnij się, że wszystkie Twoje dane osobowe i adresowe są poprawne.

- Przychody z najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze: To tutaj wpisujesz sumę wszystkich przychodów z najmu, które uzyskałeś w ciągu roku.

- Kwota ryczałtu od przychodów ewidencjonowanych: Tutaj wykazujesz sumę zapłaconego ryczałtu w ciągu roku.

- Przychody opodatkowane stawką 8,5% i 12,5%: W odpowiednich sekcjach należy rozdzielić przychody, które były opodatkowane niższą stawką, od tych, które przekroczyły próg 100 000 zł i zostały opodatkowane stawką 12,5%.

- Obliczony ryczałt do zapłaty: System automatycznie obliczy należny podatek na podstawie wprowadzonych danych.

Warto skorzystać z dostępnych programów do rozliczania PIT lub usługi Twój e-PIT, które znacznie ułatwiają proces wypełniania deklaracji.

Unikaj tych błędów: najczęstsze pomyłki przy ryczałcie od najmu

W mojej pracy często spotykam się z powtarzającymi się błędami, które wynikają zazwyczaj z niedostatecznej wiedzy lub nieuwagi. Chcę Cię przed nimi przestrzec, abyś mógł(a) ich uniknąć.

Błąd 1: Mylenie przychodu z dochodem i odliczanie kosztów

To absolutnie najczęstszy błąd! Wielu wynajmujących, przyzwyczajonych do rozliczania się na zasadach ogólnych lub w ramach działalności gospodarczej, próbuje odliczać od przychodu z najmu koszty takie jak remonty, opłaty administracyjne czy odsetki od kredytu. Pamiętaj: ryczałt to podatek od przychodu, a nie od dochodu. Nie ma możliwości pomniejszenia podstawy opodatkowania o jakiekolwiek koszty. Jeśli wydałeś 5000 zł na remont, a Twój przychód wyniósł 2500 zł, podatek i tak płacisz od 2500 zł.

Błąd 2: Nieprawidłowe stosowanie stawki 12,5%

Kolejny powszechny błąd to zastosowanie stawki 12,5% do całego przychodu, gdy tylko przekroczy on 100 000 zł. Jak już wyjaśniałam, wyższa stawka dotyczy wyłącznie nadwyżki ponad ten limit. Jeśli Twój roczny przychód wyniesie 110 000 zł, to 100 000 zł opodatkujesz stawką 8,5%, a jedynie pozostałe 10 000 zł stawką 12,5%. Błędne zastosowanie stawki do całej kwoty po przekroczeniu progu może skutkować nadpłatą podatku.

Przeczytaj również: Prowizja agencji za wynajem: ile, kto płaci i za co? Pełny przewodnik

Błąd 3: Ignorowanie terminów wpłat

Niestety, zdarza się, że wynajmujący zapominają o miesięcznych wpłatach ryczałtu, myśląc, że wystarczy rozliczyć się raz w roku na PIT-28. To poważny błąd. Brak terminowej wpłaty ryczałtu oznacza, że powstaje zaległość podatkowa, od której naliczane są odsetki za zwłokę. Im dłużej zwlekasz, tym większa kwota odsetek. W skrajnych przypadkach, uporczywe unikanie płatności może prowadzić do konsekwencji karno-skarbowych. Dlatego tak ważne jest, aby co miesiąc pamiętać o 20. dniu miesiąca i regularnie regulować swoje zobowiązania.