Opłacanie ryczałtu od przychodów ewidencjonowanych z najmu prywatnego może wydawać się skomplikowane, ale z odpowiednim przewodnikiem staje się prostym procesem. Ten artykuł to praktyczny poradnik, który krok po kroku przeprowadzi Cię przez wszystkie etapy płatności podatku, pomagając uniknąć typowych błędów i w pełni wywiązać się z obowiązków podatkowych.

Płacenie ryczałtu od najmu prywatnego kompletny przewodnik krok po kroku

- Od 2023 roku ryczałt od przychodów ewidencjonowanych jest jedyną formą opodatkowania najmu prywatnego, co obowiązuje również w 2026 roku.

- Podatek płaci się od przychodu (nie od dochodu), co oznacza brak możliwości odliczania kosztów.

- Obowiązują dwie stawki: 8,5% do 100 000 zł przychodu rocznie oraz 12,5% od nadwyżki ponad tę kwotę (limit 100 000 zł dotyczy łącznie małżonków).

- Podatek należy wpłacać miesięcznie do 20. dnia miesiąca następującego po miesiącu uzyskania przychodu, z wyjątkiem grudnia.

- Wpłaty dokonuje się na indywidualny mikrorachunek podatkowy, generowany na stronie Ministerstwa Finansów.

- W przelewie podatkowym kluczowe jest użycie symbolu formularza "PPE" oraz poprawne oznaczenie okresu (np. 01/2026).

- Pierwsza wpłata podatku jest traktowana jako wybór tej formy opodatkowania, a roczne rozliczenie odbywa się na formularzu PIT-28.

Ryczałt od najmu w 2026 roku: co musisz wiedzieć na start

Zacznijmy od podstaw. Od 2023 roku, a więc także w 2026 roku, ryczałt od przychodów ewidencjonowanych jest jedyną dostępną formą opodatkowania najmu prywatnego, czyli takiego, który nie jest prowadzony w ramach działalności gospodarczej. To ważna zmiana, ponieważ wcześniej podatnicy mieli wybór między ryczałtem a zasadami ogólnymi. Co istotne, nie musisz już składać żadnego formalnego oświadczenia o wyborze tej formy opodatkowania w urzędzie skarbowym. Pierwsza wpłata podatku w danym roku podatkowym jest traktowana jako wybór ryczałtu.Kluczową kwestią, którą zawsze podkreślam, jest różnica między przychodem a dochodem. W przypadku ryczałtu podatek płacisz od przychodu, czyli od kwoty, którą faktycznie otrzymujesz od najemcy. To oznacza, że nie możesz odliczać żadnych kosztów uzyskania przychodu. Zapomnij o odliczaniu wydatków na remonty, opłat do spółdzielni, ubezpieczenia czy odsetek od kredytu hipotecznego. Podatek naliczany jest od "gołej" kwoty czynszu. To sprawia, że ryczałt jest prostszy w rozliczeniu, ale jednocześnie może być mniej korzystny dla osób ponoszących wysokie koszty związane z najmem.

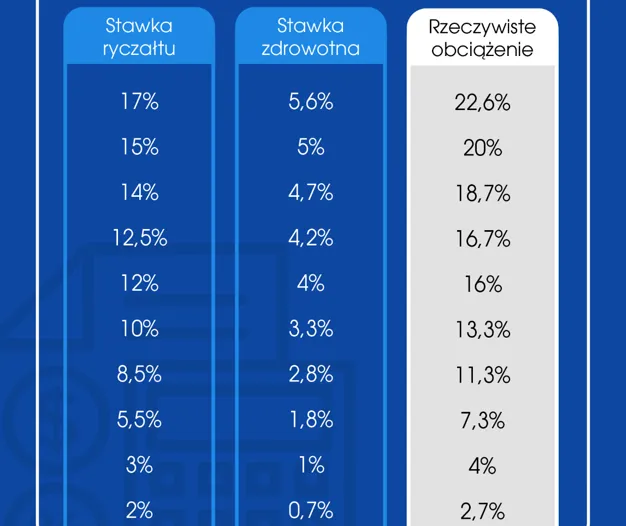

Ile podatku zapłacisz: aktualne stawki ryczałtu w 2026 roku

W systemie ryczałtu od najmu prywatnego obowiązują dwie stawki podatkowe, które zależą od wysokości osiągniętego przychodu. Pierwsza, niższa stawka, to 8,5%. Ma ona zastosowanie do przychodów z najmu prywatnego, które łącznie w ciągu roku podatkowego nie przekraczają kwoty 100 000 zł. Jeśli więc Twoje roczne przychody mieszczą się w tym limicie, każdą złotówkę opodatkujesz stawką 8,5%.

W sytuacji, gdy Twoje roczne przychody z najmu prywatnego przekroczą wspomniany limit 100 000 zł, zastosowanie znajdzie druga, wyższa stawka. Wynosi ona 12,5% i dotyczy tylko nadwyżki przychodu ponad 100 000 zł. Ważne jest, aby pamiętać, że stawka 12,5% nie obejmuje całego przychodu, a jedynie tę część, która przekracza próg.

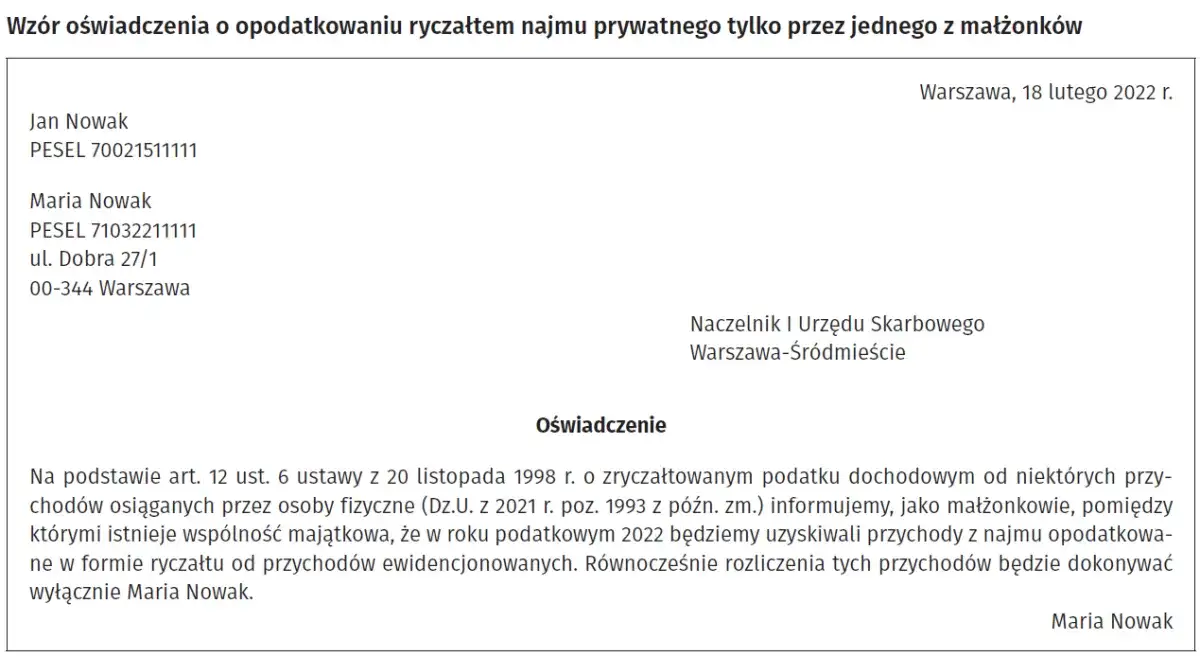

Muszę też zwrócić uwagę na istotny szczegół dotyczący małżonków. Jeśli wynajmujecie nieruchomość wspólnie, to limit 100 000 zł dotyczy łącznie obojga małżonków. Nie jest to więc 100 000 zł na każdego z Was, ale na Wasze wspólne przychody z najmu. To często pomijany aspekt, który może prowadzić do błędnych obliczeń, jeśli nie zwrócimy na niego uwagi.

Kiedy zapłacić podatek: kluczowe terminy miesięczne

Podstawowa zasada dotycząca terminu płatności ryczałtu od najmu jest dość prosta: podatek należy wpłacać do 20. dnia miesiąca następującego po miesiącu, w którym uzyskano przychód. Jeśli więc otrzymałeś czynsz za styczeń 2026 roku, masz czas na opłacenie ryczałtu do 20 lutego 2026 roku. Podobnie, za przychody z lutego płacisz do 20 marca i tak dalej. Pamiętaj, że liczy się data wpływu środków na konto urzędu skarbowego, a nie data wykonania przelewu.

Istnieje jednak jeden wyjątek od tej reguły, o którym musisz pamiętać dotyczy on podatku za grudzień. Zamiast płacić go do 20 stycznia następnego roku, termin płatności za grudzień zbiega się z terminem złożenia rocznego zeznania podatkowego PIT-28. Oznacza to, że podatek za grudzień 2026 roku zapłacisz dopiero do końca kwietnia 2027 roku. To daje trochę więcej czasu na zebranie wszystkich danych i rozliczenie całego roku.

Gdzie wpłacić ryczałt: twój indywidualny mikrorachunek podatkowy

Czasy, kiedy wpłacało się podatek na ogólne konto urzędu skarbowego, minęły bezpowrotnie. Od kilku lat każdy podatnik ma swój indywidualny mikrorachunek podatkowy, który jest niezbędny do dokonywania wszelkich wpłat na rzecz fiskusa. To unikalny numer konta, przypisany tylko Tobie, i bez niego nie jesteś w stanie skutecznie opłacić ryczałtu. Nie wolno dokonywać wpłat na stare konta urzędów skarbowych, ponieważ takie przelewy zostaną zwrócone lub nie zostaną prawidłowo zaksięgowane. Upewnij się, że zawsze korzystasz ze swojego mikrorachunku.

Wygenerowanie mikrorachunku jest bardzo proste i zajmuje dosłownie chwilę. Oto jak to zrobić krok po kroku:

- Odwiedź oficjalną stronę Ministerstwa Finansów, która służy do generowania mikrorachunków. Zazwyczaj jest to adres podatki.gov.pl/generator-mikrorachunku-podatkowego.

- Na stronie zostaniesz poproszony o podanie swojego numeru identyfikacyjnego. W przypadku osób fizycznych nieprowadzących działalności gospodarczej, będzie to numer PESEL. Jeśli prowadzisz działalność gospodarczą, podajesz NIP.

- Po wprowadzeniu danych i kliknięciu przycisku "Wygeneruj mikrorachunek", system natychmiast wyświetli Twój indywidualny numer konta.

- Zapisz ten numer w bezpiecznym miejscu lub od razu dodaj go do listy zaufanych odbiorców w swoim banku. Będziesz go używać do wszystkich przyszłych wpłat podatków.

Jak krok po kroku wykonać przelew do urzędu skarbowego

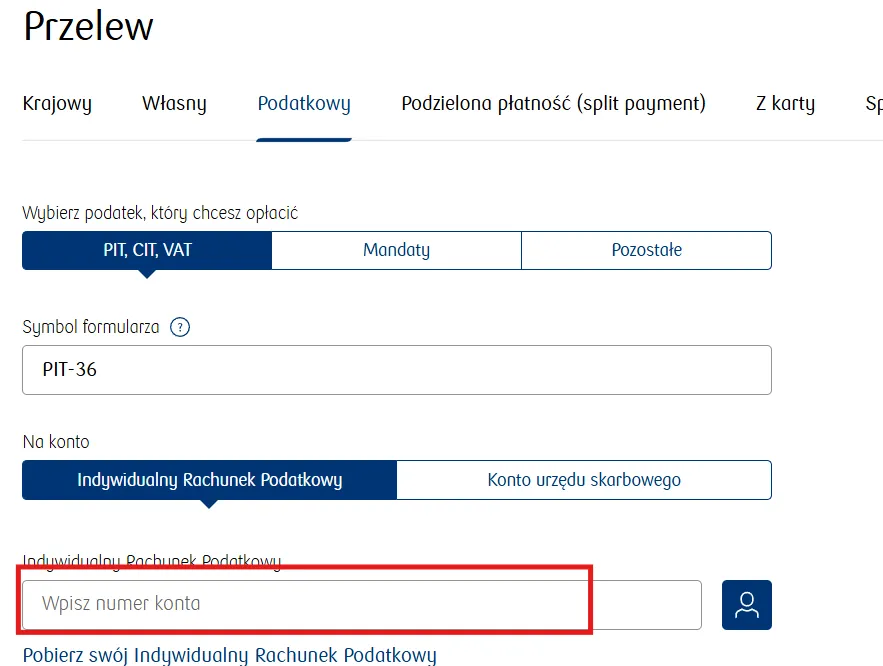

Mając już swój mikrorachunek, możemy przejść do właściwej płatności. Pierwszym krokiem jest zalogowanie się do swojego systemu bankowości elektronicznej. Niemal każdy bank oferuje specjalną opcję "Przelew podatkowy" lub "Przelew do urzędu skarbowego". Wybierz tę opcję, ponieważ jest ona zazwyczaj zoptymalizowana pod kątem wymaganych pól i ułatwia prawidłowe wypełnienie danych.

Następnie uzupełnij dane odbiorcy i numer rachunku. Odbiorcą zawsze będzie "Urząd Skarbowy". W polu numer rachunku wpisz swój indywidualny mikrorachunek podatkowy, który wcześniej wygenerowałeś. Upewnij się, że numer jest wpisany bezbłędnie, ponieważ pomyłka może spowodować, że wpłata trafi w niewłaściwe miejsce.

Pamiętaj! Dla miesięcznych wpłat ryczałtu z najmu prywatnego zawsze używaj symbolu formularza "PPE". Symbol "PIT-28" dotyczy rocznego zeznania.

Jednym z najważniejszych, a jednocześnie najczęściej mylonych pól w formularzu przelewu podatkowego, jest symbol formularza. Dla miesięcznych wpłat ryczałtu z najmu prywatnego musisz wpisać symbol "PPE". To absolutnie kluczowe! Częstym błędem jest wpisywanie "PIT-28", co jest błędem, ponieważ PIT-28 to formularz rocznego zeznania, a nie miesięcznej zaliczki. Pomyłka w tym miejscu może skutkować tym, że Twoja wpłata nie zostanie prawidłowo zaksięgowana na poczet bieżących zobowiązań, co może prowadzić do naliczenia odsetek za zwłokę.

Kolejnym istotnym polem jest okres, za który płacony jest podatek. Musisz go prawidłowo oznaczyć, używając formatu miesiąc/rok. Na przykład, jeśli płacisz ryczałt za styczeń 2026 roku, wpisz "01/2026". Dla lutego będzie to "02/2026" i tak dalej. Precyzyjne określenie okresu pozwala urzędowi skarbowemu prawidłowo przypisać wpłatę do konkretnego zobowiązania.

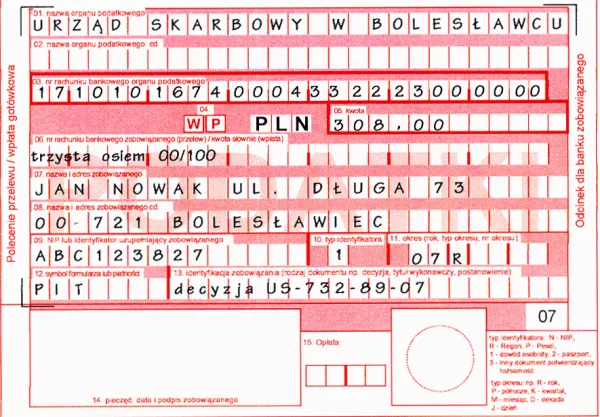

Podsumowując, przykładowo wypełniony formularz przelewu powinien zawierać następujące kluczowe dane:

- Odbiorca: Urząd Skarbowy (np. Naczelnik Urzędu Skarbowego w [nazwa miasta])

- Numer rachunku: Twój indywidualny mikrorachunek podatkowy

- Kwota: Obliczona kwota ryczałtu

- Symbol formularza: PPE

- Okres: np. 01/2026 (za styczeń 2026)

Po upewnieniu się, że wszystkie dane są poprawne, możesz zlecić przelew. Zawsze zachowuję potwierdzenie przelewu na wypadek ewentualnych pytań ze strony urzędu.

Jak poprawnie obliczyć kwotę ryczałtu do zapłaty

Podstawą opodatkowania w ryczałcie od najmu jest przychód. Oznacza to, że do podstawy wlicza się faktycznie otrzymaną kwotę od najemcy. Jeśli umowa najmu przewiduje czynsz w wysokości 2000 zł miesięcznie i taką kwotę otrzymujesz, to właśnie te 2000 zł jest Twoim przychodem, od którego obliczasz podatek. Pamiętaj, że nie uwzględniasz tu żadnych opłat, które najemca wnosi bezpośrednio do dostawców mediów czy spółdzielni liczy się tylko Twoje bezpośrednie przysporzenie.

Obliczenie kwoty ryczałtu jest bardzo proste, o ile pamiętamy o progach podatkowych. Wzór to: Przychód x stawka podatku = kwota do przelewu.

- Przykład dla przychodu poniżej 100 000 zł rocznie: Załóżmy, że w styczniu 2026 roku otrzymałaś 2500 zł czynszu, a Twoje dotychczasowe roczne przychody z najmu nie przekroczyły 100 000 zł. Obliczenie: 2500 zł x 8,5% = 212,50 zł. Tę kwotę wpłacasz na mikrorachunek.

-

Przykład dla przychodu powyżej 100 000 zł rocznie:

Załóżmy, że do końca października 2026 roku Twoje przychody z najmu wyniosły 98 000 zł. W listopadzie otrzymałaś kolejne 3000 zł.

W tym przypadku:

- 2000 zł z przychodu listopadowego mieści się jeszcze w limicie 100 000 zł (98 000 zł + 2000 zł = 100 000 zł). Od tej części płacisz 8,5%: 2000 zł x 8,5% = 170 zł.

- Pozostałe 1000 zł z przychodu listopadowego (3000 zł - 2000 zł = 1000 zł) stanowi nadwyżkę ponad 100 000 zł. Od tej części płacisz 12,5%: 1000 zł x 12,5% = 125 zł.

Najczęstsze błędy przy płaceniu ryczałtu i jak ich uniknąć

W mojej praktyce często spotykam się z kilkoma powtarzającymi się błędami, które można łatwo uniknąć. Najważniejszy z nich to pomyłka w symbolu formularza wpisanie "PIT-28" zamiast "PPE". Jak już wspomniałam, "PPE" to symbol dla miesięcznych wpłat ryczałtu, natomiast "PIT-28" to nazwa rocznego zeznania. Jeśli wpiszesz PIT-28, urząd skarbowy może nie zaksięgować Twojej wpłaty jako bieżącej zaliczki, co może skutkować naliczeniem odsetek za zwłokę, mimo że faktycznie zapłaciłeś podatek. Zawsze dokładnie sprawdzaj to pole przed zatwierdzeniem przelewu.

Innym częstym błędem jest błędne obliczenie podatku po przekroczeniu progu 100 000 zł, zwłaszcza w przypadku małżonków. Niektórzy podatnicy zapominają, że limit ten jest łączny dla obojga, lub błędnie stosują wyższą stawkę do całego przychodu po przekroczeniu progu, zamiast tylko do nadwyżki. Zawsze dokładnie monitoruj swoje roczne przychody i w momencie przekroczenia 100 000 zł, pamiętaj o proporcjonalnym zastosowaniu obu stawek. Dokładne obliczenia to podstawa, aby uniknąć niedopłaty i potencjalnych konsekwencji.

Co zrobić, gdy zapomnisz zapłacić podatek w terminie? Przede wszystkim, nie panikuj. Należy jak najszybciej uregulować zaległą kwotę wraz z naliczonymi odsetkami za zwłokę. Odsetki naliczane są za każdy dzień opóźnienia. Dodatkowo, jeśli opóźnienie jest niewielkie i nie wynika z Twojej celowej intencji unikania płatności, możesz złożyć tzw. czynny żal. Jest to pisemne zawiadomienie do urzędu skarbowego, w którym przyznajesz się do popełnienia czynu zabronionego (np. niezapłacenia podatku w terminie) i wyjaśniasz jego okoliczności. Skuteczne złożenie czynnego żalu, wraz z uregulowaniem zaległości i odsetek, może uchronić Cię przed karą finansową za wykroczenie skarbowe.

Pamiętaj o rocznym obowiązku: co dalej po opłaceniu zaliczek

Comiesięczne wpłaty ryczałtu to tylko część Twoich obowiązków. Po zakończeniu roku podatkowego, każdy podatnik ryczałtu od najmu prywatnego musi złożyć roczne zeznanie podatkowe na formularzu PIT-28. Jest to podsumowanie wszystkich Twoich przychodów z najmu i wpłaconych zaliczek w danym roku. Termin na złożenie PIT-28 to do końca kwietnia roku następującego po roku podatkowym. Czyli za 2026 rok, PIT-28 musisz złożyć do 30 kwietnia 2027 roku. W tym zeznaniu wykazujesz wszystkie przychody, obliczasz należny ryczałt i porównujesz go z sumą wpłaconych zaliczek. Jeśli wpłaciłeś za dużo, przysługuje Ci zwrot nadpłaty, jeśli za mało musisz dopłacić różnicę.

Podsumowując, Twoje kluczowe obowiązki jako podatnika ryczałtu od najmu to:

- Comiesięczne obliczanie i wpłacanie ryczałtu na swój indywidualny mikrorachunek podatkowy, zawsze z symbolem formularza "PPE" i prawidłowo oznaczonym okresem.

- Monitorowanie rocznych przychodów, aby prawidłowo stosować stawki 8,5% i 12,5% po przekroczeniu progu 100 000 zł (łącznie dla małżonków).

- Złożenie rocznego zeznania podatkowego PIT-28 do końca kwietnia roku następującego po roku podatkowym, w którym wykazujesz wszystkie przychody i wpłacone zaliczki.