Odziedziczenie mieszkania to często moment pełen emocji, ale i pytań dotyczących formalności, a zwłaszcza podatków. Wiele osób zastanawia się, jak legalnie uniknąć lub zminimalizować podatek od spadku nieruchomości. Ten artykuł to praktyczny przewodnik, który krok po kroku wyjaśni kluczowe zasady obowiązujące w 2026 roku, pomagając spadkobiercom uniknąć niepotrzebnych kosztów i pułapek prawnych.

Jak uniknąć podatku od spadku mieszkania? Kluczowe zasady

- Najbliższa rodzina (tzw. "grupa zerowa") może być całkowicie zwolniona z podatku, pod warunkiem terminowego zgłoszenia spadku.

- Kluczowym krokiem do zwolnienia jest złożenie formularza SD-Z2 do urzędu skarbowego w ciągu 6 miesięcy od daty uprawomocnienia się spadku.

- Dla osób spoza "grupy zerowej" wysokość podatku zależy od grupy podatkowej i przysługujących kwot wolnych od podatku.

- Istnieje możliwość skorzystania z ulgi mieszkaniowej, która zwalnia z podatku nabycie lokalu do 110 m², pod warunkiem spełnienia określonych wymogów, m.in. zamieszkiwania w nim i niezbywania przez 5 lat.

- Darowizna za życia może być alternatywą dla spadku, oferując podobne korzyści podatkowe dla najbliższej rodziny.

Grupa zerowa: całkowite zwolnienie z podatku dla najbliższych

Jeśli odziedziczyłeś mieszkanie, a jesteś członkiem najbliższej rodziny zmarłego, masz szansę na całkowite zwolnienie z podatku od spadków i darowizn. To tak zwana "grupa zerowa", która jest najkorzystniejszą opcją i kluczową zasadą, którą zawsze podkreślam w mojej praktyce. Zrozumienie, kto dokładnie do niej należy i jakie warunki trzeba spełnić, to pierwszy i najważniejszy krok do uniknięcia daniny.

Kto dokładnie należy do Twojej najbliższej rodziny według przepisów?

Przepisy jasno określają, kto zalicza się do tej uprzywilejowanej "grupy zerowej". Są to:

- Małżonek

- Zstępni (czyli dzieci, wnuki, prawnuki)

- Wstępni (czyli rodzice, dziadkowie, pradziadkowie)

- Pasierb

- Rodzeństwo

- Ojczym

- Macocha

Jak widać, krąg ten jest dość szeroki i obejmuje wiele relacji rodzinnych, co daje szansę na zwolnienie z podatku w wielu przypadkach.

Jeden prosty krok do uniknięcia podatku: kluczowa rola formularza SD-Z2

Samo przynależenie do "grupy zerowej" nie wystarczy, aby skorzystać z całkowitego zwolnienia. Absolutnie niezbędne jest dopełnienie pewnej formalności: zgłoszenie nabycia spadku do urzędu skarbowego. Służy do tego specjalny formularz SD-Z2. Bez jego złożenia, nawet jako najbliższy członek rodziny, stracisz prawo do zwolnienia i będziesz musiał zapłacić podatek na zasadach ogólnych. To jest ten jeden, kluczowy krok, o którym zawsze przypominam moim klientom.

Masz na to 6 miesięcy! Jak precyzyjnie liczyć termin na zgłoszenie do Urzędu Skarbowego?

Termin na złożenie formularza SD-Z2 jest rygorystyczny i wynosi 6 miesięcy. Ale od kiedy dokładnie liczyć ten czas? To bardzo ważne! Termin ten biegnie od dnia uprawomocnienia się orzeczenia sądu stwierdzającego nabycie spadku, zarejestrowania aktu poświadczenia dziedziczenia przez notariusza lub wydania europejskiego poświadczenia spadkowego. Nie od daty śmierci spadkodawcy, a od momentu, gdy prawnie potwierdzono Twoje prawo do spadku. Zawsze upewnij się, że masz jasność co do tej daty, aby nie przegapić terminu.

Co się stanie, jeśli przegapisz termin? Konsekwencje i możliwe rozwiązania

Niestety, przegapienie 6-miesięcznego terminu na złożenie formularza SD-Z2 ma poważne konsekwencje. Dla członków "grupy zerowej" oznacza to utratę prawa do całkowitego zwolnienia z podatku. W takiej sytuacji nabycie spadku zostanie opodatkowane na zasadach ogólnych, tak jakbyś należał do I grupy podatkowej. To może wiązać się ze znacznymi kosztami, dlatego tak mocno podkreślam wagę terminowości w tej kwestii. Warto pamiętać, że w niektórych, wyjątkowych sytuacjach, można próbować złożyć tzw. czynny żal, ale nie zawsze jest to skuteczne rozwiązanie i lepiej po prostu dotrzymać terminu.

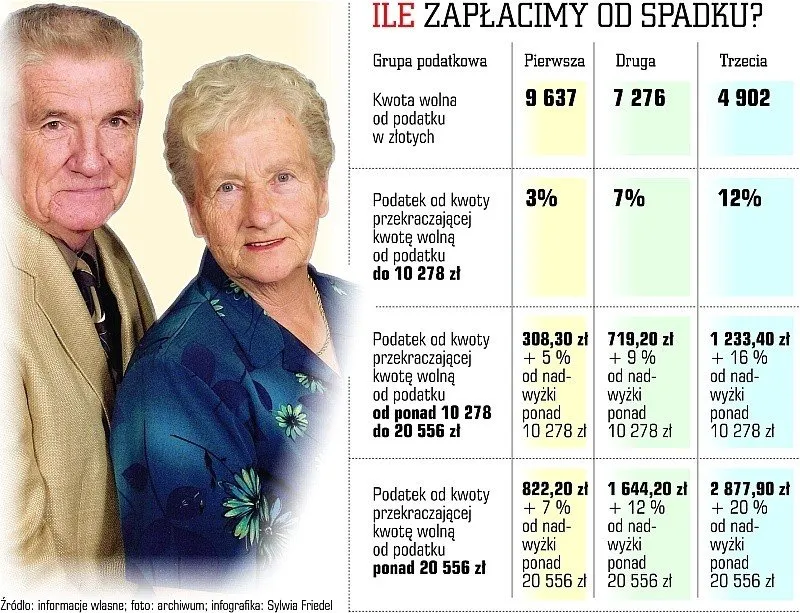

Inne grupy podatkowe: ile możesz odziedziczyć bez podatku?

Co jednak, jeśli nie kwalifikujesz się do "grupy zerowej" lub, z jakiegoś powodu, nie dopełniłeś formalności i straciłeś prawo do całkowitego zwolnienia? Wówczas wysokość podatku od odziedziczonego mieszkania będzie zależała od Twojej przynależności do jednej z trzech grup podatkowych. Każda z nich ma inne zasady i, co najważniejsze, inne kwoty wolne od podatku.

Grupa I, II i III: Jak pokrewieństwo wpływa na wysokość podatku?

Podział na grupy podatkowe jest kluczowy dla określenia wysokości ewentualnego podatku. Oto, jak wyglądają te grupy:

-

I grupa podatkowa:

- Małżonek

- Zstępni (dzieci, wnuki)

- Wstępni (rodzice, dziadkowie)

- Pasierb

- Zięć

- Synowa

- Rodzeństwo

- Ojczym

- Macocha

- Teściowie

-

II grupa podatkowa:

- Zstępni rodzeństwa (np. siostrzeńcy, bratankowie)

- Rodzeństwo rodziców (np. ciotki, wujkowie)

- Zstępni i małżonkowie pasierbów

- Małżonkowie rodzeństwa

- Rodzeństwo małżonków

- Małżonkowie rodzeństwa małżonków

- Małżonkowie innych zstępnych

-

III grupa podatkowa:

- Wszyscy inni nabywcy, którzy nie mieszczą się w grupie I ani II.

Kwoty wolne od podatku w 2026 roku ile możesz odziedziczyć bez daniny?

Dobra wiadomość jest taka, że każda z grup podatkowych ma swoją kwotę wolną od podatku. Oznacza to, że podatek płaci się tylko od nadwyżki wartości spadku ponad tę kwotę. W 2026 roku kwoty te prezentują się następująco:

| Grupa podatkowa | Kwota wolna od podatku |

|---|---|

| I grupa | 36 120 zł |

| II grupa | 27 090 zł |

| III grupa | 5 733 zł |

Wartość mieszkania do wysokości tych kwot jest nieopodatkowana. Dopiero to, co przekracza ten limit, podlega opodatkowaniu zgodnie z obowiązującą skalą podatkową dla danej grupy.

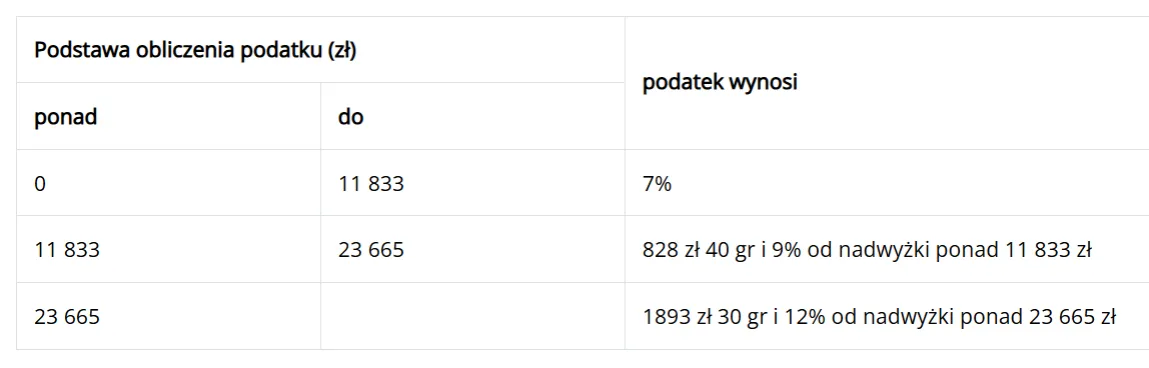

Jak obliczyć podatek od odziedziczonego mieszkania, jeśli musisz go zapłacić?

Jeśli wartość odziedziczonego mieszkania przekracza kwotę wolną od podatku dla Twojej grupy, będziesz musiał zapłacić podatek. Oblicza się go od nadwyżki wartości spadku ponad kwotę wolną. Stawki podatkowe są progresywne i zależą od grupy podatkowej oraz wysokości tej nadwyżki. Zawsze radzę skonsultować się z doradcą podatkowym, aby precyzyjnie wyliczyć należną kwotę, zwłaszcza przy większych wartościach nieruchomości.

Ulga mieszkaniowa: jak zmniejszyć podatek, jeśli nie masz pełnego zwolnienia

Nawet jeśli nie załapałeś się na całkowite zwolnienie dla "grupy zerowej" lub nie dopełniłeś formalności, nie wszystko stracone. Istnieje jeszcze jedna furtka, która może pomóc zmniejszyć, a nawet całkowicie wyeliminować podatek od spadku mieszkania to tak zwana ulga mieszkaniowa. Jest to szczególnie przydatne rozwiązanie dla osób z dalszych grup podatkowych.

Czym jest ulga mieszkaniowa i kto może z niej skorzystać?

Ulga mieszkaniowa to mechanizm, który pozwala na zwolnienie z podatku nabycia własności mieszkania lub domu do powierzchni 110 m². Jest to szczególnie korzystne, jeśli odziedziczyłeś nieruchomość o standardowej wielkości. Z ulgi tej mogą skorzystać głównie osoby z I, II i III grupy podatkowej, pod warunkiem spełnienia szeregu określonych warunków. To ważna opcja, którą zawsze analizuję z klientami, którzy nie kwalifikują się do "grupy zerowej".

Jakie warunki musisz spełnić, by nie płacić podatku do 110 m²?

Aby skorzystać z ulgi mieszkaniowej, musisz spełnić kilka istotnych warunków. Są one dość precyzyjne, więc warto je dokładnie przestudiować:

- Brak innej nieruchomości: W momencie nabycia spadku nie możesz być właścicielem innej nieruchomości mieszkalnej ani mieć prawa do lokalu mieszkalnego.

- Zamieszkiwanie w odziedziczonym lokalu: Musisz zamieszkiwać w odziedziczonym mieszkaniu lub domu przez co najmniej 5 lat od daty nabycia spadku.

- Brak zbycia przez 5 lat: Nie możesz zbyć odziedziczonej nieruchomości (sprzedać, darować) przez okres 5 lat od daty nabycia.

- Zgłoszenie do urzędu skarbowego: Należy zgłosić chęć skorzystania z ulgi w odpowiednim terminie, składając deklarację podatkową (SD-3) wraz z załącznikiem SD-Z/A.

Niespełnienie któregokolwiek z tych warunków może skutkować utratą prawa do ulgi i koniecznością zapłaty podatku wraz z odsetkami.

Pułapka 5 lat: Dlaczego sprzedaż odziedziczonego mieszkania może być kosztowna?

Warunek niezbywania odziedziczonej nieruchomości przez 5 lat jest jednym z najważniejszych i często pomijanych aspektów ulgi mieszkaniowej. Jeśli zdecydujesz się sprzedać mieszkanie przed upływem tego okresu, stracisz prawo do ulgi. Oznacza to, że będziesz musiał zapłacić podatek od spadku, który pierwotnie został umorzony, a także odsetki za zwłokę. To pułapka, na którą uczulam moich klientów jeśli planujesz szybką sprzedaż, ulga mieszkaniowa może nie być dla Ciebie korzystna.

Spadek czy darowizna: co wybrać, aby zapłacić mniej podatku?

Zastanawiając się nad optymalizacją podatkową przy przekazywaniu nieruchomości, często pojawia się pytanie: spadek czy darowizna? Oba rozwiązania mają swoje zalety i wady, a wybór zależy od indywidualnej sytuacji. Ważne jest, aby zrozumieć, jak te dwie formy są traktowane przez prawo podatkowe, zwłaszcza w kontekście najbliższej rodziny.

Podobieństwa i różnice: jak urząd skarbowy traktuje spadek, a jak darowiznę?

Dla "grupy zerowej" zarówno spadek, jak i darowizna mogą być całkowicie zwolnione z podatku. Kluczowym warunkiem jest w obu przypadkach zgłoszenie nabycia do urzędu skarbowego na formularzu SD-Z2 w ciągu 6 miesięcy. Podobieństwo w traktowaniu podatkowym dla najbliższych jest więc znaczne. Różnice pojawiają się jednak w momencie przeniesienia własności i kontroli nad nieruchomością. W przypadku darowizny własność przechodzi za życia darczyńcy, który traci kontrolę nad majątkiem. Spadek natomiast ma miejsce dopiero po śmierci właściciela, co wiąże się z koniecznością przeprowadzenia postępowania spadkowego.

Kiedy warto rozważyć darowiznę za życia zamiast czekać na spadek?

Darowizna za życia może być korzystniejsza w kilku sytuacjach:

- Natychmiastowe przekazanie własności: Jeśli właściciel chce, aby obdarowany stał się właścicielem nieruchomości jeszcze za jego życia.

- Uniknięcie postępowania spadkowego: Darowizna pozwala uniknąć często długotrwałego i kosztownego procesu sądowego lub notarialnego po śmierci darczyńcy.

- Możliwość ustanowienia służebności: Darczyńca może zastrzec dla siebie prawo do dożywotniego zamieszkiwania w nieruchomości (służebność osobista), co daje mu poczucie bezpieczeństwa.

To rozwiązanie daje większą kontrolę nad procesem przekazania majątku i może być strategicznie wykorzystane do planowania sukcesji.

Przeczytaj również: Formularz IN-1: Uniknij błędów i kar. Pełna instrukcja

Koszty notarialne i sądowe: który sposób przekazania nieruchomości jest tańszy?

Niezależnie od tego, czy zdecydujesz się na spadek, czy darowiznę, musisz liczyć się z pewnymi kosztami dodatkowymi, które nie są podatkiem, ale są nieuniknione. Mowa tu o kosztach notarialnych i sądowych. W przypadku darowizny są to opłaty za sporządzenie aktu notarialnego. Przy spadku, jeśli nie ma testamentu lub są spory, mogą pojawić się koszty sądowe związane ze stwierdzeniem nabycia spadku, a następnie opłaty notarialne za akt poświadczenia dziedziczenia. Nie podaję tu konkretnych kwot, ponieważ zależą one od wartości nieruchomości i złożoności sprawy, ale zawsze należy je uwzględnić w swoich kalkulacjach.