Sprzedaż lub zakup nieruchomości to jedna z najważniejszych decyzji finansowych w życiu, która wiąże się z szeregiem obowiązków podatkowych. Wiele osób zastanawia się, kto tak naprawdę ponosi ciężar opodatkowania kupujący czy sprzedający? W tym artykule kompleksowo wyjaśnię, jakie podatki obowiązują przy transakcjach na rynku nieruchomości w Polsce, precyzyjnie wskazując, która strona i za co dokładnie płaci. Moim celem jest rozwianie wszelkich wątpliwości i dostarczenie praktycznej wiedzy, która ułatwi Ci zrozumienie Twojej sytuacji.

Kto płaci podatek od sprzedaży mieszkania? Kluczowe informacje dla kupującego i sprzedającego

- Sprzedający płaci podatek dochodowy (PIT), jeśli sprzedaż nastąpi przed upływem 5 lat od nabycia nieruchomości.

- Kupujący ponosi koszt podatku od czynności cywilnoprawnych (PCC) w wysokości 2% wartości rynkowej nieruchomości, ale tylko na rynku wtórnym.

- Sprzedający może skorzystać ze zwolnienia z PIT (ulga mieszkaniowa), jeśli przeznaczy przychód na własne cele mieszkaniowe w ciągu 3 lat.

- Kupujący nie płaci PCC, jeśli kupuje mieszkanie od dewelopera (rynek pierwotny), gdyż transakcja objęta jest VAT.

- Od 31 sierpnia 2023 r. obowiązuje zwolnienie z PCC dla osób kupujących swoje pierwsze mieszkanie na rynku wtórnym.

- Notariusz jest kluczową postacią, która pobiera i odprowadza PCC od kupującego.

Rozwiewamy wątpliwości: Podział ról podatkowych między kupującym a sprzedającym

Kiedy dochodzi do transakcji sprzedaży nieruchomości, bardzo często pojawia się pytanie o podatki. Ważne jest, aby zrozumieć, że w Polsce obowiązki podatkowe są jasno rozdzielone między strony. Z jednej strony mamy sprzedającego, który może być zobowiązany do zapłaty podatku dochodowego od osób fizycznych (PIT). Z drugiej strony, kupujący zazwyczaj ponosi ciężar podatku od czynności cywilnoprawnych (PCC). To dwa odrębne podatki, obciążające różne strony transakcji, i moim zdaniem, kluczowe jest rozróżnienie ich, aby uniknąć nieporozumień.

Dwa kluczowe podatki, o których musisz wiedzieć: PIT i PCC

W kontekście sprzedaży nieruchomości mówimy głównie o dwóch rodzajach podatków. Podatek dochodowy od osób fizycznych (PIT) dotyczy przychodu, jaki sprzedający uzyskuje ze sprzedaży. Jest to podatek, który ma na celu opodatkowanie wzbogacenia się osoby fizycznej. Z kolei podatek od czynności cywilnoprawnych (PCC) to opłata naliczana od samej transakcji, czyli od umowy sprzedaży, i co do zasady obciąża kupującego. Warto pamiętać, że każdy z nich ma swoje specyficzne zasady i wyjątki, które postaram się szczegółowo omówić.

Podatek dochodowy od sprzedaży mieszkania: Obowiązki sprzedającego

Zasada 5 lat: Kluczowy termin, który może zwolnić Cię z podatku dochodowego

Dla sprzedającego najważniejszą zasadą, którą zawsze podkreślam, jest tzw. zasada 5 lat. Jeśli sprzedajesz nieruchomość po upływie tego terminu, liczonego od końca roku kalendarzowego, w którym nastąpiło jej nabycie lub wybudowanie, jesteś całkowicie zwolniony z obowiązku zapłaty podatku dochodowego. To bardzo korzystne rozwiązanie, które pozwala uniknąć dodatkowych kosztów, dlatego zawsze radzę moim klientom, aby dokładnie sprawdzili ten termin.

Jak prawidłowo liczyć termin 5 lat od nabycia nieruchomości?

Prawidłowe liczenie 5-letniego terminu jest kluczowe, a często bywa źródłem nieporozumień. Termin ten liczy się od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie nieruchomości. Na przykład, jeśli nieruchomość została nabyta w maju 2018 roku, 5 lat upływa z końcem 2023 roku. Oznacza to, że sprzedaż dokonana w 2024 roku lub później będzie już zwolniona z podatku dochodowego. Warto to sobie zapisać w kalendarzu!

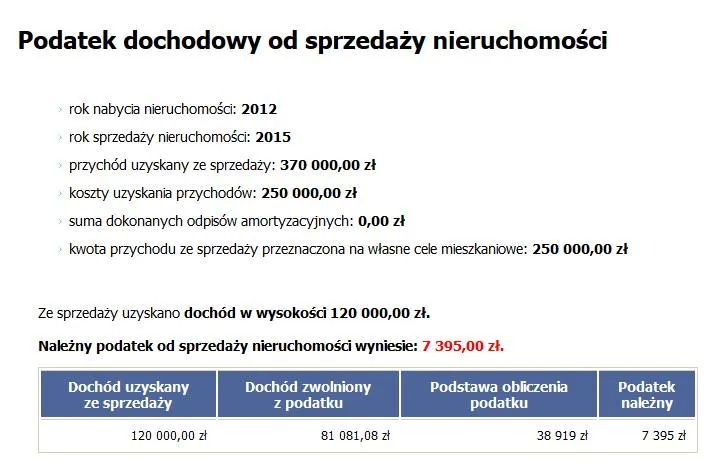

Stawka 19% PIT: Od czego dokładnie jest naliczana i jak obliczyć dochód ze sprzedaży?

Jeśli sprzedajesz nieruchomość przed upływem wspomnianego 5-letniego terminu i nie przysługuje Ci żadne zwolnienie, musisz liczyć się z koniecznością zapłaty 19% podatku dochodowego. Ten podatek naliczany jest nie od całej kwoty sprzedaży, ale od dochodu. Dochód to nic innego jak różnica między przychodem ze sprzedaży (czyli ceną, za którą sprzedajesz nieruchomość) a kosztami jego uzyskania. Możesz odliczyć wiele wydatków, co znacząco obniży podstawę opodatkowania:

- udokumentowane koszty nabycia nieruchomości (np. cena zakupu, taksa notarialna, podatek PCC, opłaty sądowe),

- koszty związane z remontami i ulepszeniami nieruchomości, które zwiększyły jej wartość (np. faktury za materiały budowlane, usługi remontowe),

- koszty pośrednictwa w sprzedaży (np. prowizja dla agencji nieruchomości),

- koszty wyceny nieruchomości,

- inne udokumentowane wydatki bezpośrednio związane ze sprzedażą.

Jak uniknąć podatku PIT? Ulga mieszkaniowa i własne cele

Czym są "własne cele mieszkaniowe"? Katalog wydatków, które ratują portfel

Jeśli sprzedajesz nieruchomość przed upływem 5 lat, ale nie chcesz płacić podatku, istnieje bardzo ważna możliwość skorzystania z tzw. ulgi mieszkaniowej. Warunkiem jest przeznaczenie przychodu ze sprzedaży na własne cele mieszkaniowe. Co dokładnie się do nich zalicza? To szeroki katalog wydatków, które mają na celu zaspokojenie Twoich potrzeb mieszkaniowych. Z mojego doświadczenia wynika, że najczęściej są to:

- zakup nowego mieszkania, domu lub gruntu pod budowę domu,

- budowa, rozbudowa, nadbudowa, przebudowa lub remont własnego budynku mieszkalnego lub lokalu mieszkalnego,

- adaptacja na cele mieszkalne lokalu niemieszkalnego,

- spłata kredytu hipotecznego (wraz z odsetkami) zaciągniętego na zbywaną nieruchomość lub na inną nieruchomość, którą zamierzasz przeznaczyć na cele mieszkaniowe.

Ile masz czasu na wydatkowanie środków? Kluczowy termin 3 lat

Aby móc skorzystać z ulgi mieszkaniowej, musisz pamiętać o kluczowym terminie. Masz 3 lata, licząc od końca roku podatkowego, w którym nastąpiła sprzedaż nieruchomości, na przeznaczenie uzyskanego przychodu na wspomniane własne cele mieszkaniowe. To dość długi okres, który daje elastyczność w planowaniu kolejnych kroków, ale nie można o nim zapomnieć, bo jego przekroczenie skutkuje utratą prawa do ulgi i koniecznością zapłaty podatku.

Zakup nowego mieszkania, budowa domu, a może spłata kredytu? Co kwalifikuje się do ulgi?

Jak już wspomniałam, katalog wydatków kwalifikujących się do ulgi mieszkaniowej jest szeroki. Najczęściej spotykanym scenariuszem jest zakup innej nieruchomości mieszkalnej czy to mieszkania, czy domu. Wiele osób decyduje się także na budowę własnego domu. Coraz popularniejsze staje się również przeznaczanie środków ze sprzedaży na spłatę kredytu hipotecznego, co jest świetnym sposobem na zmniejszenie zadłużenia i poprawę płynności finansowej. Ważne jest, aby wydatki były udokumentowane i faktycznie służyły zaspokojeniu Twoich własnych potrzeb mieszkaniowych.

PIT-39: Niezbędna formalność nawet przy korzystaniu ze zwolnienia

Nawet jeśli korzystasz z ulgi mieszkaniowej i nie płacisz podatku dochodowego, nie zwalnia Cię to z pewnej formalności. Masz obowiązek złożenia deklaracji PIT-39 do urzędu skarbowego. Termin na to upływa do 30 kwietnia roku następującego po roku, w którym sprzedałeś nieruchomość. To bardzo ważny element, o którym wielu sprzedających zapomina, a jego niedopełnienie może skutkować nieprzyjemnymi konsekwencjami. Zawsze przypominam o tym moim klientom.

Podatek od czynności cywilnoprawnych (PCC): Co musi wiedzieć kupujący?

Rynek wtórny a PCC: Dlaczego ten podatek dotyczy tylko mieszkań "z drugiej ręki"?

Przechodząc do obowiązków kupującego, musimy omówić podatek od czynności cywilnoprawnych (PCC). Ten podatek dotyczy wyłącznie transakcji na rynku wtórnym, czyli wtedy, gdy kupujesz mieszkanie od osoby fizycznej lub innej firmy niż deweloper. Dlaczego tak jest? Ponieważ transakcje na rynku pierwotnym, czyli zakupy bezpośrednio od dewelopera, są objęte podatkiem VAT. Zgodnie z przepisami, nie można jednocześnie płacić VAT i PCC od tej samej transakcji, dlatego PCC dotyczy tylko "używanych" nieruchomości.

Stawka 2% PCC: Jak obliczyć podatek i dlaczego notariusz jest tu kluczową postacią?

Standardowa stawka podatku PCC przy zakupie nieruchomości wynosi 2% od wartości rynkowej nieruchomości. Wartość rynkowa to niekoniecznie cena, którą ustaliliście ze sprzedającym, ale kwota, za jaką nieruchomość mogłaby zostać sprzedana na wolnym rynku. Co ważne, to kupujący jest zobowiązany do zapłaty tego podatku. Kluczową rolę odgrywa tu notariusz. To on, jako płatnik podatku, pobiera PCC od kupującego w momencie podpisywania aktu notarialnego i odprowadza go do właściwego urzędu skarbowego. Dzięki temu kupujący nie musi samodzielnie zajmować się rozliczeniem.

Kupujesz od dewelopera? Wyjaśniamy, dlaczego nie zapłacisz PCC

Jeśli Twoim celem jest zakup nowego mieszkania bezpośrednio od dewelopera, mam dla Ciebie dobrą wiadomość: nie zapłacisz podatku PCC. Jak już wspomniałam, transakcje na rynku pierwotnym są opodatkowane podatkiem VAT, który jest już wliczony w cenę nieruchomości. To deweloper rozlicza VAT z urzędem skarbowym, a Ty jako kupujący nie ponosisz dodatkowego obciążenia w postaci PCC. To istotna różnica, którą zawsze warto brać pod uwagę przy wyborze nieruchomości.

Zmiany w PCC od 2023 roku: Kto zyskał, a kogo czekają wyższe opłaty?

Historyczna zmiana: Całkowite zwolnienie z PCC przy zakupie pierwszego mieszkania

Od 31 sierpnia 2023 roku weszły w życie bardzo ważne zmiany dotyczące podatku PCC, które znacząco wpłynęły na rynek nieruchomości. Najważniejszą z nich jest całkowite zwolnienie z PCC dla osób kupujących swoje pierwsze mieszkanie lub dom na rynku wtórnym. To historyczna zmiana, która ma na celu ułatwienie dostępu do własnego "M" i jest ogromnym ułatwieniem dla wielu Polaków. Moim zdaniem, to jeden z najbardziej pozytywnych aspektów nowych przepisów.

Kto dokładnie może skorzystać ze zwolnienia i jakie warunki musi spełnić?

Aby móc skorzystać ze zwolnienia z PCC przy zakupie pierwszego mieszkania, kupujący musi spełnić określone warunki. Są one dość precyzyjne, dlatego warto je dokładnie sprawdzić:

- W dniu zakupu oraz wcześniej kupujący nie może posiadać prawa własności do żadnej nieruchomości mieszkalnej (ani udziału w takim prawie).

- Wyjątkiem jest sytuacja, gdy udział w nieruchomości mieszkalnej nie przekracza 50% i został nabyty w drodze dziedziczenia. W takim przypadku zwolnienie nadal przysługuje.

- Zwolnienie dotyczy osób fizycznych.

Jeśli spełniasz te kryteria, możesz zaoszczędzić znaczną kwotę, co jest naprawdę dużą ulgą dla domowego budżetu.

Nowa stawka 6% PCC: Kogo dotyczy podatek od hurtowego zakupu nieruchomości?

Wraz ze zwolnieniem dla pierwszego mieszkania, wprowadzono również inną, mniej korzystną zmianę dla niektórych podmiotów. Mowa o nowej stawce PCC w wysokości 6%, która dotyczy podmiotów nabywających co najmniej sześć lokali mieszkalnych w jednej inwestycji lub sześć i więcej lokali od tego samego dewelopera. Celem tej regulacji jest ograniczenie hurtowego wykupu mieszkań, który często przyczyniał się do wzrostu cen na rynku. Jest to wyraźny sygnał, że ustawodawca chce wspierać indywidualnych nabywców, a nie spekulacyjny obrót nieruchomościami.

Twoja checklista podatkowa: Podsumowanie obowiązków przy transakcji

Sprzedający: Pamiętaj o zasadzie 5 lat, uldze mieszkaniowej i deklaracji PIT-39

Jako sprzedający, oto najważniejsze punkty, o których musisz pamiętać:

- Sprawdź, czy minęło 5 lat od końca roku kalendarzowego nabycia nieruchomości. Jeśli tak, jesteś zwolniony z PIT.

- Jeśli sprzedajesz przed upływem 5 lat, rozważ skorzystanie z ulgi mieszkaniowej, przeznaczając przychód na własne cele mieszkaniowe w ciągu 3 lat.

- Niezależnie od tego, czy płacisz podatek, czy korzystasz ze zwolnienia, pamiętaj o złożeniu deklaracji PIT-39 do 30 kwietnia roku następującego po sprzedaży.

- Gromadź wszystkie dokumenty potwierdzające koszty nabycia i remontów przydadzą się do obliczenia dochodu.

Przeczytaj również: Wykończenie mieszkania z dewelopera 2026: Koszt od 1500 zł/m²?

Kupujący: Sprawdź, czy dotyczy Cię PCC i czy możesz skorzystać ze zwolnienia na pierwsze M

Jako kupujący, zwróć uwagę na następujące kwestie:

- Jeśli kupujesz na rynku wtórnym, co do zasady zapłacisz 2% PCC od wartości rynkowej nieruchomości (pobierze go notariusz).

- Jeśli kupujesz swoje pierwsze mieszkanie na rynku wtórnym i spełniasz warunki, możesz być całkowicie zwolniony z PCC od 31 sierpnia 2023 r.

- Pamiętaj, że kupując od dewelopera (rynek pierwotny), nie płacisz PCC, ponieważ transakcja jest objęta VAT.

- Upewnij się, że notariusz prawidłowo obliczy i odprowadzi należny podatek.